Como un simil con la imagen, los todopoderosos bancos -estos dragones económicos que tienen una piel gruesa e indestructible, como la protección que tienen los bancos por parte de su banco central- están devorando los depósitos de todos los que intentamos ahorrar más y cancelar nuestras deudas, pero no están prestando a actividades productivas. Nosotros -como este héroe que va a por el dragón-, como particulares y empresas no financieras, tenemos que armarnos con nuestras mejores armas para ir a pelear un crédito que nos resulta esquivo, y que nos lo dan en terribles condiciones y pidiendo un nivel de garantías que hace que carezca de todo sentido endeudarse.

Si tienen más efectivo, la duda más obvia es: ¿qué coño hacen con nuestro dinero los bancos? Porque si no prestan, no van a ganar dinero. Y si no ganan dinero bajan sus utilidades. Y todos los indicadores económicos indican que los préstamos a particulares y empresas no financieras están disminuyendo, tanto en España como en los Estados Unidos.

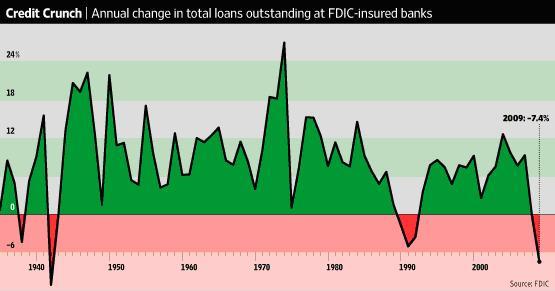

En el caso de Estados Unidos, con la transparencia que los caracteriza, se está denunciando y calculando la caída del crédito a particulares y empresas, como se dice en el artículo Lending Falls at Epic Pace del Wall Street Journal y podemos ver en el siguiente gráfico:

Pero resulta, que los bancos estan aumentando sus prestamos. Entonces, si el ahorro crece y la cantidad prestada prestada crece, aunque disminuya a particulares y empresas: ¿a quién coño están prestando? En EEUU, la respuesta parece estar clara: todos los préstamos posibles para el Gobierno Federal.

Algunos me pueden decir que exagero, dado que los bancos no pueden prestar directamente al gobierno Federal. Y tienen razón: directamente NO PUEDEN. Pero indirectamente, comprando toda la deuda posible del gobierno, si que pueden y lo hacen siempre que pueden. Miren el siguiente gráfico para que vean como sube, como la espuma, la compra de deuda pública durante los últimos años:Si marcamos el comienzo de la crisis financiera con el colapso de Bearn Stearns en marzo de 2008, los datos de la Reserva Federal muestran que los préstamos bancarios han caído en 220.000 millones de dólares, pero los bancos han incrementado la cantidad de su deuda pública durante el mismo periodo de tiempo en 337.000 millones.

Si marcamos el comienzo de la crisis financiera con el colapso de Bearn Stearns en marzo de 2008, los datos de la Reserva Federal muestran que los préstamos bancarios han caído en 220.000 millones de dólares, pero los bancos han incrementado la cantidad de su deuda pública durante el mismo periodo de tiempo en 337.000 millones.

¿Y eso que importa? Algunos me podrían decir que es normal que los Estados se endeuden más durante las crisis, y que alguien tiene que financiar esos déficits. Es una buena afirmación, si nos preocupamos de sus consecuencias. Porque esta importante modificación en los activos de los bancos tiene grandes consecuencias para la economía y, en el caso de los Estados Unidos, para el dólar americano. El problema surge porque en vez de prestar el dinero depositado en los bancos para estimular la actividad en el sector privado, concediéndolos a empresas y consumidores, los bancos están apuntalando unos crecientes déficit fiscales. Esta recolocación de los recursos financieros disponibles tiene un impacto realmente negativo en la actividad económica. El dinero disponible ya no se está empleando para finalidades productivas que generen puestos de trabajo, hacen crecer la economía y aumentan la recaudación por tributos. Muy al contrario, se está destinando a financiar los gastos del gobierno, un sujeto que sólo sabe derrochar pensando en el momento presente, y que nunca invierte pensando en el futuro. ¿Y que traen estas medidas del Estado? Lo de siempre: más paro y menos crecimiento.

Según vaya creciendo la conciencia de que las condiciones financieras del gobierno americano no son muy diferentes de las cuentas públicas de Grecia y otra docena de países excesivamente endeudados, el valor del dólar americano comenzará a declinar en la misma proporción que lo haga la calidad de su deuda. Pues como la calidad de los activos bancarios determinan forzosamente la calidad del dólar y ahora sus principales activos son deuda publica, el deterioro y envilecimiento del dólar será inevitable. Precisamente por dirigirse el ahorro hacia la deuda pública en vez de hacer préstamos a la economía productiva, los balances de los bancos se verán penalizados, con lo que volvemos al problema de las burbujas: ahora será la de deuda de los Estados -llamada deuda soberana.

El Caso Español

El caso español es muy similar al de Estados Unidos: el Estado esta consumiendo todos los recursos disponibles del sistema financiero, apoyado indirectamente por el BCE. Y también ha consumido todo el dinero de la hucha de las pensiones de la Seguridad Social.

Que somos el tercer país más endeudado del mundo mundial, ya lo he comentando en otros artículos en los que menciono la posible quiebra de España. Que nuestro endeudamiento es tan brutal, que los bancos españoles no han sido capaces ellos solos de financiar nuestro endeudamiento y por la rentabilidad han terminado financiándonos los bancos de Alemania y Francia ya lo comentaba en otro artículo.

De momento, la diferencia del caso español con el griego es que hay un fondo de garantía de pensiones, que parece estar colocado en un 90% sobre deuda pública nacional (unos 56.000 millones de euros de 62.000). que ha evitado que el mercado sea consciente de los niveles de endeudamiento del 2009 hasta que ZP ha salido por Europa a contarlo, como parte de la presidencia Española de la Unión europea, y todo el mundo se haya acojonado.

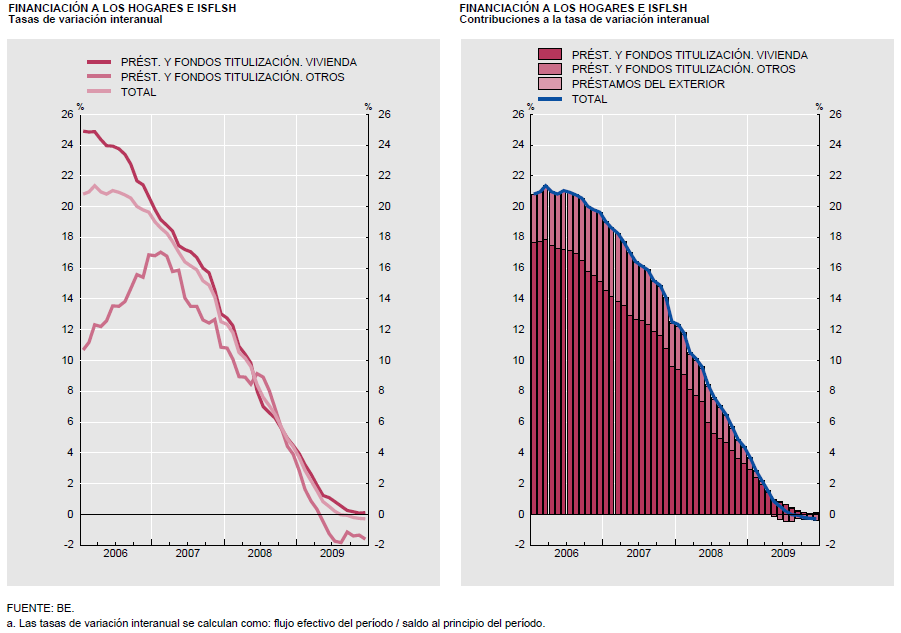

Pero esta ocurriendo en España algo similar a Estados Unidos: el endeudamiento familiar y de empresas disminuye a marchas forzadas, y el ahorro aumenta, como se puede ver en el siguiente gráfico:

Pero a diferencia de Grecia, España ha desarrollado la mayor burbuja inmobiliaria de la historia. Y todos los municipios y autonomías veían crecer a tasas desorbitadas sus ingresos, y se sintieron los nuevos ricos y venga a hacer cosas inútiles y a trincar lo que se pueda. Con ésto han terminado amplificando la deuda pública al mismo tiempo que se fundían como mantequilla las arcas locales. Por no mencionar toda esa plétora de mini parlamentos autonómicos, que en su tratamiento mediático local eclipsan cada uno de ellos a la propia Casa Blanca y Obama.

Conclusión: para España los problemas no han hecho más que comenzar. Y tanta vuelta por el extranjero acrecienta la sospecha de que ya no queda más dinero ni en los bancos/cajas, ni en la hucha de las pensiones para destinar al saco sin fondo de lo público, excepto lo colocado a refinanciar el corto plazo y que sufrirá su propio roll-over.

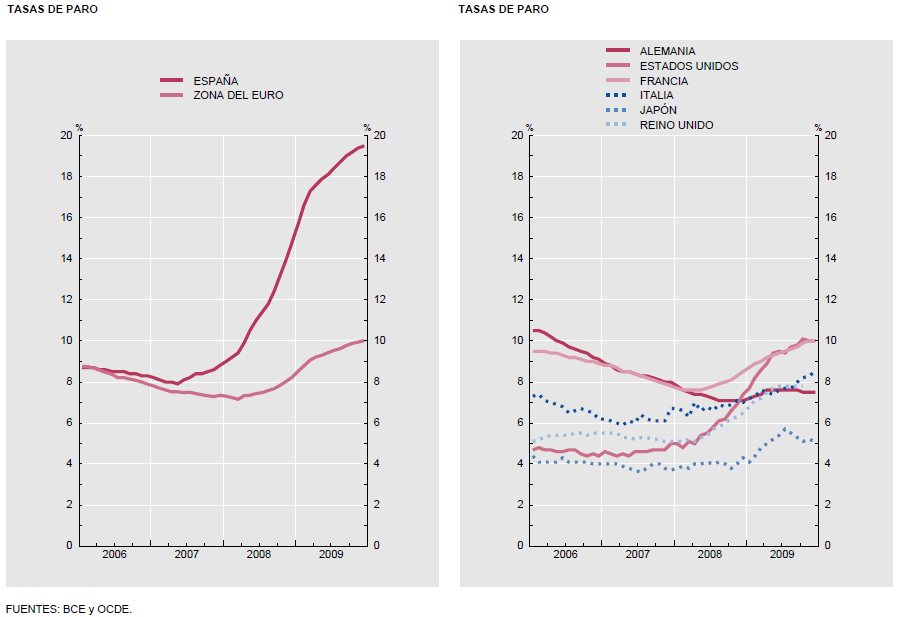

Sin duda alguna, aumentará durante los próximos meses el diferencial de la deuda pública española con el bono alemán, y con él los problemas. Porque con esta creciente tasa de paro, ver la imagen para ver como nos va hasta ahora,

va a ser imposible devolver la increiblemente gigantesca ola de deuda española, que se muestra en el siguiente gráfico:

Todo esto, sin contar el terrible endeudamiento público a tasas del 16,5% al año, como explicaba en otro artículo, el 11,4% es sólo la tasa oficial, no la real.

Sobre el artículo

Gran parte de la información, proviene del blog rssnews.wordpress.com y del artículo que ha posteado physis sobre el comentario de James Turk.

3 respuestas a “Crowding Out en los Estados Unidos y España: La banca sólo presta al Estado”

Muy cierto. Si la deuda publica de importantes economis entraran en default, los bancois quebrarian inmediatamente, o casi, y ya no habria quien los rescatase porque el prestamista de ultima instancia (grandfather state) estaria en peor posicion que el que solicita salvacion.

Les pido, si pueden, leer mi blog sobre mi experiencia (y la de otros que me han enviado su situacion para que se los postee) con brokers de inversion: http://www.juanmartens.blogspot.com.

Gracias y cordiales saludos,

Juan Martens

Bs. As., Argentina

[…] El crowding out está a la orden del día: Los bancos han dejado de prestarle a particulares y empresas para comprar deuda del estado, por lo que nuevamente los bancos tendrá una crisis financiera. Esta vez será el euro el culpable. Nuestros queridos banqueros europeos (y americanos), ante la coyuntura actual de que varios países de la zona euro puedan quebrar, están buscando la forma de asegurarse sus utilidades con, como no podía ser de otro modo, la intervención estatal. Tal como menciona Libertad Digital, los economistas de JP Morgan y Royal Bank of Scotland (RBS) señalan que es posible que Bruselas precise poner en marcha un plan masivo para rescatar a los denominados PIIGS (Portugal, Italia, Irlanda, Grecia y España), similar al TARP (Plan Paulson) que aplicó el Gobierno de EEUU para salvar a su sistema financiero del colapso (más de 700.000 millones de dólares). […]

[…] de España de forma tan brutal, preguntenle a los bancos y cajas españolas (lo que se conoce como Crowding Out) y si pueden miren como ha ido cambiando los activos del fondo de reserva de la Seguridad […]