Pero ¿cuál es la realidad?, ¿puede España realmente quebrar? Lamentablemente, hoy por hoy, la única respuesta posible viendo los datos es que si: España puede quebrar. Y lo que es peor: nos parecemos demasiado a Grecia y Portugal. También a Irlanda, aunque es un caso particular.

Pero ¿cuál es la realidad?, ¿puede España realmente quebrar? Lamentablemente, hoy por hoy, la única respuesta posible viendo los datos es que si: España puede quebrar. Y lo que es peor: nos parecemos demasiado a Grecia y Portugal. También a Irlanda, aunque es un caso particular.

El primer síntoma

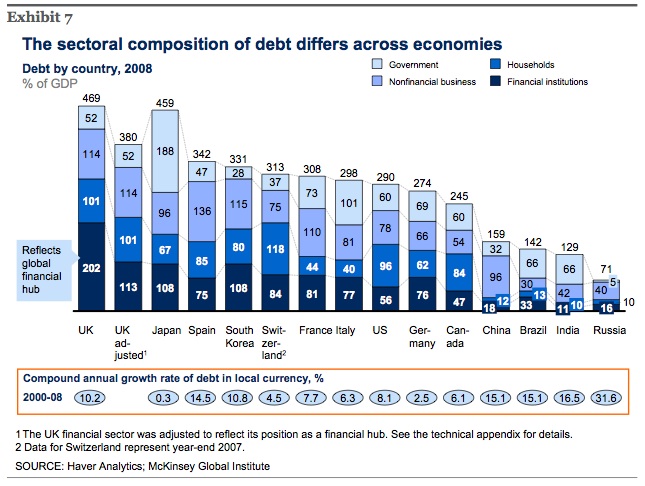

El primer síntoma de lo que mal que vamos, apareció en el informe del McKinsey Global Institute, que mostraba la deuda total de los principales países del mundo. Y, como no, España es el cuarto país más endeudado del mundo

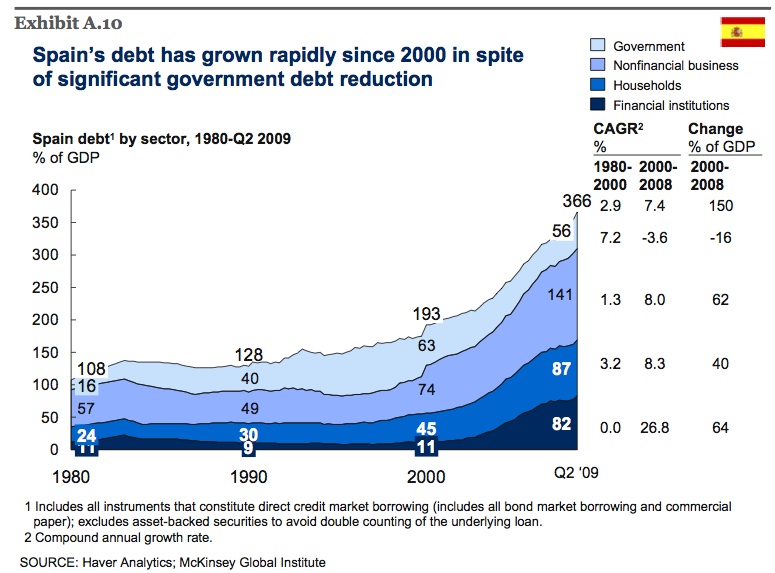

La deuda en España ha ido creciendo de forma increíble desde el año 2000. Pero desde el 2004, tiene un crecimiento tan enorme, que ha puesto a nuestra economía en jaque. Gran parte de ese crecimiento, el de los últimos años, de entidades financieras. Si el crecimiento entre todas las entidades financieras fuera el mismo, cosa que no es cierto, significa que el 50% de la deuda pertenece a las cajas (en realidad, es un poco más). Eso explica por qué están tan mal

El síntoma definitivo

El síntoma definitivo

Una forma de medir si una economía es vulnerable o no a los cambios de percepción de los inversores extranjeros es la suma de todo el pasivo neto exterior y esto es tanto público como privado. Es decir, lo que importa es saber si, frente al resto del mundo, la economía de un país en su conjunto es acreedora o deudora neta en el sentido más amplio del término.

En un reciente informe del FMI, se presenta la ratio pasivo neto exterior-PIB de países desarrollados y de la periferia europea. Hay unos cuantos países acreedores como Alemania, Bélgica (que tiene mucha deuda pública, pero que es un acreedor neto frente al mundo) y Japón (campeón mundial de deuda pública). Estos países, aunque tengan abultadas cargas de deuda pública, son acreedores netos frente al resto del mundo, y junto con China y los países exportadores de petróleo son los verdaderos banqueros mundiales.

En el otro lado de la ecuación se encuentran los países con pasivo neto y por lo tanto países deudores en sentido amplio. Incluyen el conjunto de la zona euro con una ratio de pasivo neto exterior-PIB del 13%, Francia (11%), Reino Unido (14%), EEUU (19%) e Italia (20%). Pero la Champions League del pasivo neto exterior son precisamente los países periféricos con las siguientes ratios: Portugal (106%), Irlanda (102%), Grecia (99%) y España (90%). Por eso formamos parte del grupo EA4, dentro del grupo de los países periféricos y con gran riesgo de quiebra.

Eso nos hace estar en el grupo de riesgo… y depende de que se tomen las medidas oportunas, y que dejen de gastar las distintas administraciones el dinero que no tenemos, para que no quebremos. Pero si seguimos mareando la perdiz, es probable que España termine por quebrar.