Pero, ¿será cierto que la crisis ha terminado? ¿O estamos sólo percibiendo a nivel macro-económico un aumento de la producción de bienes y servicios que no se corresponde con el fin de la crisis, sino más bien con la expansión brutal del papel moneda?

Origen de la Crisis

Aunque parezca mentira, aún no hay unanimidad sobre el origen de la crisis. Por resumir, de momento hay 3:

- Crisis de liquidez debido al endeudamiento a corto plazo para invertir a largo plazo

- Crisis monetaria debido a los despropósitos de los bancos centrales, de jugar con la emisión en exceso de dinero y mantener bajas tasas de interés

- Crisis monetaria debido al final del contango del Oro

Como podemos ver, al final parece ser que esta es una crisis monetaria, incluido el crédito, y aún se está discutiendo cuál es la causa real y no sólo un síntoma de esta crisis. Hay que tener en cuenta que, tanto la deflación como la inflación son 2 caras de la misma moneda: son consecuencia de la oferta monetaria: inflación si hay exceso, deflación si disminuye la masa monetaria.

Hay incertidumbre sobre si los 2 primeros puntos están totalmente entrelazados, o si por el contrario son 2 fenómenos distintos. Ambos fenómenos estarían relacionados con el abandono del patrón oro. Quienes no saben qué es el patrón oro, hay un buen artículo explicativo en el enlace anterior.

Como esta es una crisis monetaria, voy a hablar un poco del dinero y de las locas consecuencias de jugar con este bien.

La primera pregunta es ¿qué puede ser dinero?. Dinero puede ser cualquier bien que pueda cumplir adecuadamente ciertos requisitos:

– Debe ser transportable, es decir, su valor ha de ser alto en relación con su peso, para poder comerciar con lugares lejanos.

– Debe ser divisible, para facilitar las transacciones menores.

– Debe ser homogéneo, para que cada una de las partes en que lo dividimos sea igual.

– Debe ser duradero, para que mantenga su valor mientras lo tenemos almacenado entre su compra y su venta.

– Debe ser difícil de falsificar, sino todos podrían imitar al dinero y ya no sería un valor seguro.

En principio, el dinero sólo debería representar riqueza que ya ha sido producida o se está produciendo pero que todavía no se ha consumido, es decir, bienes y servicios que podemos intercambiar por otros. El dinero, de esta forma facilita enormemente los intercambios. En la historia, el bien que mejor se ha comportado como dinero ha sido el oro. Pero aún el oro tenía una desventaja: su peso. Por esto, fue imponiéndose la costumbre de pagar con unas notas de papel que otorgaban al portador la posesión de cierta cantidad de oro depositada en cierto lugar. Estos billetes eran como los vales de una consigna cualquiera. Tenerlos equivalía a ser el propietario del oro depositado en alguna caja fuerte. Este es el origen del papel moneda.

Con el tiempo, los gobiernos se han hecho con el control de la emisión de papel moneda, y han acabado con la repsentación de “este papel equivale a tanto oro”; al menos, lo han hecho de forma teórica. Pero como la realidad supera siempre a las ficciones estatales, aún es posible realizar ese intercambio de papel moneda por oro en los mercados de futuros.

Sobre la tercera opción, ha escrito mucho el profesor Antal Feteke. Esta teoría se basa en analizar el mercado de futuros del bien económico más líquido existente: el oro. Sus estudios, nos hacen ver que el oro esta camino a una permanente backwardation. Este término (y el término contango) son algo técnicos (provienen del mercado de futuros) pero fáciles de explicar: Las bases del oro se definen como la diferencia entre el precio futuro más cercano y el precio en efectivo (spot) del oro en el mismo lugar de cotización. A una base positiva se le denomina contango y a otra negativa backwardation.

Según este autor, tanto las crisis del 68 como la actual, son en realidad crisis del oro. La crisis del 68, según este autor, se empapeló con dólares, teniendo como consecuencia que romper la convertibilidad dolar/oro. Afirma que aún es posible pagar la deuda en dólares (sería una deuda líquida) siempre que el mercado de futuros siguiese funcionando. Pero este mercado tiende desaparecer si la base del oro se mantiene en permanente backwardation. De momento esta disponibilidad trabaja como el extintor residual de la deuda. Sin él los mercados de deuda no pueden funcionar porque los bonos, en efecto, se vuelven imposibles de canjear por nada.

Hay, aunque parezca mentira, una cuarta explicación bastante más esotérica en su fundamento, que pasa por alto la forma actual de la crisis porque no lo considera importante ya que sólo es la crisis profunda que transformará a la sociedad para que se adapte a una nueva era: el paso de la era de Piscis a la nueva era de Acuario. Este cambio astronómico, que ocurrirá entre el 2012 (el 21 de diciembre es el final del calendario Maya) y 2016 traerian consigo ademas de desastres naturales la caida del sistema de vida y de poder social, económico,cultural, etc., tal y como lo conocemos. Aquí les dejo una imagen donde se establecen las rutas de rotación de nuestro sistema solar por el universo.

No me extiendo mucho más sobre esta teoría por su esoterismo, pero la he puesto para que exista constancia de que esta teoría existe, se habla mucho sobre ella y la conclusión es un cambio muy radical de la sociedad: un nuevo orden mundial.

Situación Actual

La situación actual es muy curiosa:

1) Las materias primas han subido de precio notablemente

El oro coquetea con los 1000 us$/onza; el petroleo está rondado los 70 US$/barril (desde mínimos de 35 dólares/barril a principios de año). Aunque los fundamentales de las materias primas no ha variado, su precio ha aumentado significativamente. Aunque puede parecer una recuperación debido al final de la crisis, también es posible que sólo sea resultado de un gran aumento

2) Las bolsas han tenido una subida espectacular, regresando a valores de octubre de 2008

Desde marzo de 2009 hasta finales de septiembre, la bolsa ha recuperado todo lo que había bajado. Aunque aún hay poco dinero circulando el bolsa, el aumento ha sido muy importante. Pero este aumento, al parecer, no depende de mejoras en las empresas, sólo parece que hay más liquidez y la gente esta asumiendo un poco más de riesgo.

3) Se empieza a recuperar el precio de la vivienda en Estados Unidos

Estabilizar el mercado de viviendas en EEUU es indispensable para consolidar la recuperación. Pero esta estabilización no parece producto del mercado, sino de la Reserva Federal. Pueden leer aquí un artículo explicando este hecho

4) El paro sigue subiendo a nivel mundial

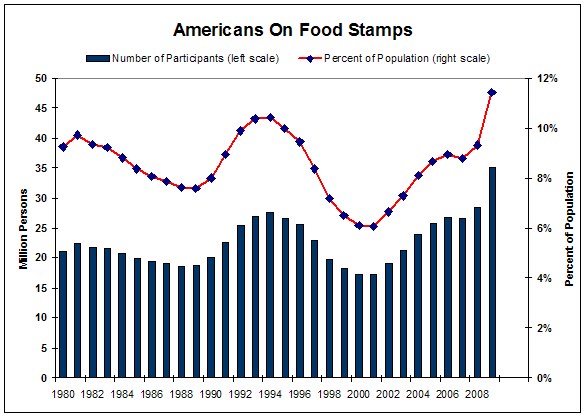

Las previsiones de todos los organismos mundiales es que el paro seguirá creciendo a nivel mundial. En EEUU ya hay más de 35 millones de personas comiendo de la beneficiencia

5) El control por parte de la Reserva Federal de los tipos de intereses de los bonos a base de emisión de nueva deuda

La actuación de la Fed no sólo esta proporcionando liquidez al sistema, sino que está manteniendo bajo mínimos los tipos de interés de los créditos hipotecarios, achatando la cuerva de tipos a largo plazo mediante la compra de bonos y la compra de un volumen mayor de hipotecas del que está generando el mercado.

6) El rendimiento marginal de la deuda, en negativo

Si tenemos el rendimiento marginal de la deuda en negativo, es una locura seguir endeudándonos para crecer a nivel de PIB. Cuánto más nos endeudemos, mayor será nuestra caida de PIB.

Perspectivas de futuro

Si todo esta tan mal, ¿por qué ha terminado la crisis? La respuesta es muy sencilla: las locuras monetarias de los bancos centrales, esta haciendo que los indicadores muestren, por puro efecto estadístico, un repunte de la actividad de servicios, manteniendo una caída de la producción: haciendo que en conjunto el “crecimiento” sea positivo. Pero este crecimiento es sólo artificial de allí el mensaje de “¡ni se les ocurra quitar los planes de estímulo!“. Lo cierto es que las perspectivas no son nada buenas. Hay que tener en cuenta que, es una crisis monetaria, que se ha destruido riqueza y que hay serias dudas de que se haya arreglado el problema financiero.

Es posible, que la degradación de las monedas haya sido generalizado y por eso no han habido una perdida de poder adquisitivo de unas monedas respecto a otras: como todas han perdido mucho valor, siguen valiendo unas respecto a otras más o menos igual, pero todos los bienes más líquidos (como las materias primas) han aumentado de valor.

Mientras no se solucionen los problemas de las deudas de los estados, seguiremos estando en permanente riesgo de sufrir un problema crediticio sistémico que destruirá gran parte de la riqueza mundial. Los déficit públicos van a seguir creciendo en gran parte del mundo industrializado durante la próxima década. En el caso de EEUU, si se mantiene el ritmo actual de crecimiento de deficit, llegará a alcanzar un nivel insostenible que puede terminar con el colapso de la economía. Lo que se conoce como una crisis en W. EEUU y España tienen pocas opciones para resolver su deteriorada posición financiera porque la industria manufacturera continúa hundiéndose, dejando cada vez menos bienes a la economía para exportar.

Siguiendo con EEUU, según siga creciendo la deuda y el gobierno sea incapaz de vender más deuda pública, la Reserva Federal se verá obligada a monetizarla en cantidades crecientes, provocando tasas de inflación cada vez más elevadas. El desenlace es la destrucción final de todas las monedas por el propio sistema bancario que controla el dólar. Destrozando la economía en su conjunto y condenando a la pobreza a la población mundial.

Wall Street juega nuevamente con la deuda

Mientras los gobiernos siguen haciendo declaraciones de principios sobre regulación financiera y cómo limitar los sueldos de los ejecutivos bancarios, Wall Street no ha tardado en encontrar su nueva gallina de los huevos de oro. Durante la burbuja inmobiliaria las grandes entidades financieras de EEUU obtuvieron enormes beneficios titulizando hipotecas de baja calidad. Ahora pretenden titulizar, o convertir en bonos para vender a inversores, los “acuerdos de vida” basados en seguros de vida para gente con enfermedades o de cierta edad. Imaginemos una persona con un seguro de vida de 500.000 euros pero que quiere conseguir liquidez ahora. Según su esperanza de vida dada su edad, o su enfermedad, podría vender esa póliza a un inversor con un descuento (digamos de 100.000 euros). Cuando la persona fallece es el inversor el que cobra la póliza. Pero si la persona tarda mucho en morir es el inversor quien pierde mucho dinero. Wall Street quiere coger montones de esas pólizas y empaquetarlas en bonos, como ya hizo con las subprime.